חוק עידוד השקעות - מהו? ומהן ההטבות מכוחו?

חוק עידוד השקעות הון, תשי"ט-1959 עבר תיקונים רבים מאז שנחקק. חוק עידוד בנוסחו המקורי נועד למשוך הון לישראל ולעודד יוזמה כלכלית והשקעות הון-חוץ והון מקומי.

לאחר תיקון 68 השתנו מטרותיו של חוק עידוד השקעות הון. בהתאם שונו מטרותיו למטרות הבאות: לפתח את כושר הייצור של המדינה, לשפר את יכולתו של המגזר העסקי להתמודד בתנאי תחרות בשווקים הבינלאומיים וליצור תשתית למקומות עבודה חדשים ובני קיימא. בחינת עמידתה של חברה בתנאי החוק תיעשה לאור מטרות החוק, כפי שהן מוצגות בנוסחו העדכני.

במסגרת חוק ההתייעלות הכלכלית (תיקוני חקיקה ליישום המדיניות הכלכלית לשנות התקציב 2017 ו- 2018), התשע"ז-2016, בוצע תיקון 73 לחוק לעידוד השקעות הון, התשי"ט – 1959 (להלן: "תיקון 73"). מטרת תיקון 73 הייתה להתאים את החוק לתעשייה עתירת הידע, על מנת לעודד חברות מתאימות להתבסס ולהרחיב את פעילותן בישראל. כמו גם לקבוע תמריץ לעידוד פעילות חדשה בישראל והעלאת רמת הפריון והחדשנות.

- פיתוח כושר הייצור של המדינה

- שיפור יכולתו של המגזר העסקי להתמודד בתנאי תחרות בשווקים הבינלאומיים

- יצירת תשתית למקומות עבודה חדשים ובני קיימא

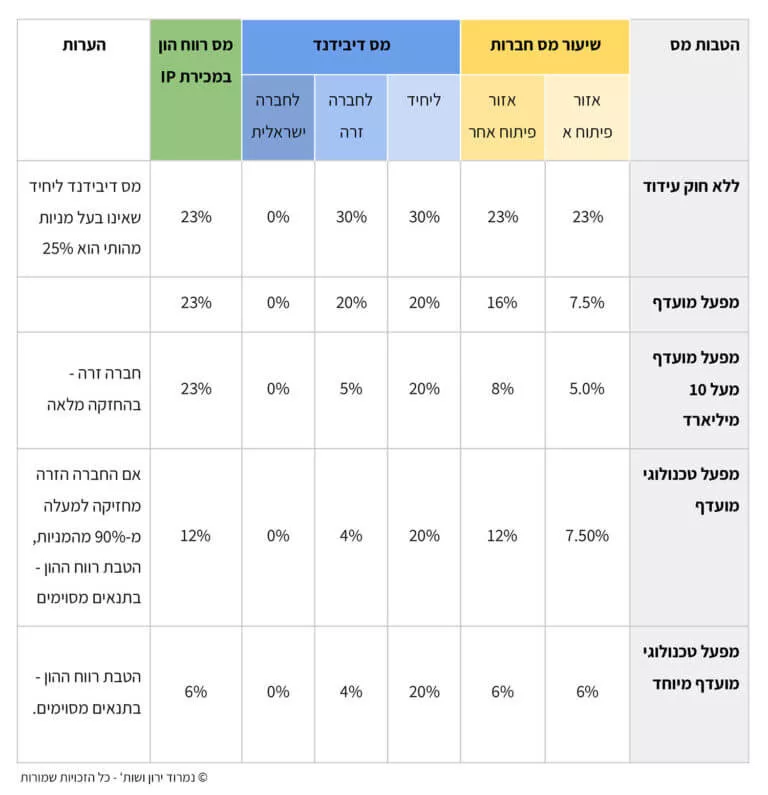

יש מקום לבדוק אם תאגיד עומד בתנאי החוק לעידוד השקעות לצורך הטבות מס משמעותיות ומענקים החלים מכוחו. חברות אשר עומדות בתנאים של החוק יזכו להטבות מס משמעותיות ביותר.

התנאים העיקריים הנדרשים לצורך תחולת חוק עידוד השקעות הון על מפעל מועדף:

- חברה מועדפת בעלת "מפעל מועדף" שהתאגדה בישראל. מפעל מועדף הוא מפעל תעשייתי שמהווה מפעל בר תחרות כפי שיוגדר להלן.

- מדובר במפעל תעשייתי, דהיינו עיקר הפעילות של החברה צריכה להיות יצרנית. ייצור מוצר אחר מחומר גלם (למעט חריגים) – יצור יש מאין. לעניין קיומו של מפעל – לא קיימת בדין הגדרה למפעל. הדבר מעיד שאין תנאים דווקניים של מפעל שיש לעמוד בהם, במיוחד כשמדובר בפיתוח תוכנה. החלטות רשות המסים כדוגמת 6003/19 מתייחסות לקיומו של משרד. להחלטת המיסוי הנ"ל קראו כאן.ממפעל תעשייתי מוחרגים: מכרה, מפעל אחר שפעילותו היא הפקה של משאב טבע, מפעל לחיפוש או להפקה של נפט כהגדרתו בחוק הנפט, התשי"ב-1952. כמו כן מוחרג מפעל חקלאי מאושר כהגדרתו בחוק לעידוד השקעות הון בחקלאות, התשמ"א-1980.בחוק לא נדרשת כמות עובדים מסוימת לצורך קיום מפעל תעשייתי, אך בזמנו רשות המסים קבעה מספר מינימלי של עשרה עובדים. רשות המסים אינה עומדת על הנחיה זו יותר, אך עדיין יהיה יתרון לכמות מינימלית מסויימת של עובדים, אף אם לא עשרה. (התנאי נדרש למפעל תעשייתי, ואילו למפעל טכנולוגי מספיק שיש נכס לא מוחשי בבעלות או בזכות שימוש של המפעל).

- המפעל מוגדר כ-"בר-תחרות" ומייצא לחו"ל ולצורך כך עליו לעמוד בתנאים הבאים:

- עיקר פעילותו הוא בתחום ביוטכנולוגיה או ננוטכנולוגיה, וניתן על כך אישור מאת הרשות הלאומית לחדשנות טכנולוגית, לפני אישור התכנית כאמור בסעיף זה.

- הכנסתו, בשנת המס, ממכירות המפעל בשוק מסוים, אינה עולה על 75% מכלל הכנסתו ממכירות המפעל באותה שנת מס.

- 25% או יותר מכלל הכנסתו, בשנת המס, ממכירות המפעל, הן ממכירות בשוק מסוים המונה 14 מיליון תושבים לפחות (הערה – למעשה יותר מכך – הסכום עולה משנה לשנה).

- ההכנסה מועדפת – הכנסה מהפעילות שבוצעה בישראל וכוללת מספר חלופות: הכנסה ממכירת מוצרים שיוצרו באותו מפעל לרבות רכיביהם שיוצרו במפעל אחר; הכנסה ממתן זכות לשימוש בידע או בתוכנה שפותחה במפעלה (למשל הכנסה מדמי שימוש בתוכנה), הכנסה משירות נלווה למכירות והכנסה ממחקר ופיתוח תעשייתי עבור תושב חוץ שניתן לגביהם אישור מדען.

- ההגדרה של חברה מועדפת כוללת חברה שהתאגדה בישראל, מנהלת ספרים כדין, לא ביצעה עבירות וכו'.

לצורך הכרה במפעל טכנולוגי מועדף (לעומת מפעל מועדף) ולהטבות המשמעותיות יותר מכוחו – נדרשים תנאים נוספים ולהלן עיקרם:

- התנאים הקבועים לגבי מפעל מועדף כפי שפורטו לעיל.

- ההוצאות המסווגות כהוצאות מחקר ופיתוח בהתאם לכללי חשבונאות מקובלים (להלן: "מו"פ") של המפעל, בשלוש השנים אשר קדמו לשנת המס, היו בשיעור של 7% לפחות בממוצע לשנה מסך הכנסות החברה, או עלו על 75 מיליון ש"ח בשנה, ואם המפעל הוקם בשנים אלו – לגבי הוצאות המו"פ שלו בתקופה אשר ממועד הקמתו.

חוזר רשות המסים 09/2017 קובע כי יראו כהוצאות מו"פ מוכרות, בין השאר גם כל אחד מהבאים: שכר עבודה, הוצאות ישירות, הנהלה וכלליות ששימשו במישרין לפעילות המו"פ, עלות חומרים והכל בתנאי שהעלויות כאמור שימשו לפעילות המו"פ של החברה במישרין. - בחברה בעלת המפעל התקיים אחד או יותר מן התנאים להלן:

- 20% או יותר מעובדי החברה הם עובדי מו"פ או שהחברה מעסיקה לפחות 200 עובדי מו"פ.

- קרן הון סיכון השקיעה בחברה 8 מיליון ש"ח לפחות, והחברה לא שינתה את תחום עיסוקה לאחר מועד ההשקעה.

- מחזור הכנסות החברה בשנת המס ובשלוש שנות המס שקדמו לה היה עשרה מיליון ש"ח או יותר, וכן הכנסותיה בשלוש השנים הקודמות לשנת המס עלו ב- 25% או יותר בממוצע ביחס לשנת המס אשר קדמה להן.

- החברה העסיקה בשנת המס ובשלוש שנות המס אשר קדמו לה 50 עובדים לפחות, וכן מספר העובדים בשלוש השנים הקודמות לשנת המס גדל ב- 25% או יותר בממוצע ביחס לשנת המס שקדמה להן.

- באשר לתנאים הנוגעים לעובד – ובהתאם לחוזר 9/2017 (עמוד 13) עובד. "לרבות יחיד אשר אינו רשום משפטית כעובד החברה אך עומד לרשותה של החברה ובלבד שהוא מועסק במפעלה של החברה באופן בלעדי".

- מחזור הכנסות של החברה בעלת המפעל יהיה נמוך מ 10 מיליארד ₪.

הכנסה טכנולוגית מועדפת

הכנסה טכנולוגית מועדפת היא הכנסה שהופקה במהלך עסקיו הרגיל של המפעל מנכס לא מוחשי מוטב שבבעלות מלאה או חלקית של המפעל, או שהמפעל הוא בעל זכות שימוש בו, לרבות כל אחד מאלה:

(1) הכנסה ממתן זכות לשימוש בנכס הלא מוחשי המוטב;

(2) הכנסה משירות המבוסס על תוכנה;

(3) הכנסה ממוצר אשר בייצורו עשה המפעל שימוש בנכס הלא מוחשי המוטב;

(4) הכנסה ממוצר נלווה או תומך לתוכנת מחשב או למוצר כאמור בפסקה (3), ובלבד שהמוצר היה קשור במישרין לנכס הלא מוחשי המוטב ומתקיים לגביו אחד מאלה:

(א) לא היה בייצורו שימוש בנכס לא מוחשי מוטב אחר.

(ב) היה בייצורו שימוש בנכס לא מוחשי מוטב אחר אשר אינו בבעלות החברה בעלת המפעל או צד קשור לה, ושאין לה או לצד קשור לה זכות שימוש בו;

(5) הכנסה משירות נלווה למתן זכות שימוש, לשירות או למוצר כאמור בפסקאות (1) עד (3) או תומך בכל אחד מאלה כאמור בפסקאות (1) עד (3), לפי העניין;

(6) הכנסה ממכירת שירותי מחקר ופיתוח שאינה עולה על 15% מהכנסות המפעל.

נכס לא מוחשי כולל זכות יוצרים, תוכנה וכו'.

תנאים נוספים למפעל טכנולוגי מתוך התקנות לחוק עידוד השקעות הון

בתקנה 3 לתקנות עידוד השקעות הון ישנן דרישות נוספות לקיומו של מפעל טכנולוגי:

- מספר עובדיו בישראל בשנת המס האמורה לא היה קטן ב-20% או יותר מממוצע מספר עובדיו בישראל בשתי שנות המס שקדמו לשנה שבה היה לראשונה מפעל טכנולוגי

- עלות שכר עובדיו בישראל בשנת המס האמורה לא תהיה קטנה ב-20% או יותר מממוצע עלות השכר האמורה בשתי שנות המס שקדמו לשנת המס בה היה לראשונה מפעל טכנולוגי

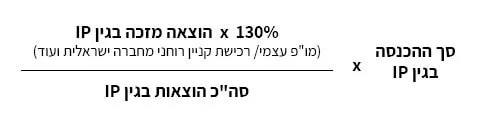

במקרים מסוימים במקום התנאים הנוספים למפעל טכנולוגי ניתן ללכת בדרך של קבלת אישור מהרשות הלאומית לחדשנות טכנולוגית. ההכנסה הטכנולוגית היא חלק ההכנסה הנובע ממו"פ בישראל לפי נוסחת "נקסוס".

נוסחת נקסוס:

סך כל ההוצאות, כלומר חלק המכנה, כולל הוצאות "לא טובות":

קבלת שירותי מו"פ מגורמים הקשורים בחו"ל, תמלוגים לחברה זרה ועלות רכישת ידע לחברה זרה, רכישת נכס שלא בוצעה בישראל, הוצאות "טובות" לא מתועדות, שירותי מו"פ על ידי צד לא קשור בישראל אם מספר העובדים ושכרם קטן ב 20% לפחות ביחס לשנה שהיה לראשונה מפעל טכנולוגי.

הנוסחה תחול על כלל החברות המיישמות את החוק לעידוד השקעות הון החל מיום 1.7.2021 . לגבי נכס לא מוחשי שנרכש לאחר 30.6.16 תחול הנוסחה כבר ביום 1.1.17.

בהתאם לחוזר מס הכנסה 09/2017 – תעשיית התוכנה פועלת כיום בתחומים רבים במודל של שירותים מבוססי תוכנה כגון מודל מכירה – Software as a service (SaaS) ולא רק במודל העסקי של רישיונות. בהתאם, גם במקרה בו לא מוענק כל רישיון אלא ניתנת גישה לתוכנה באמצעות מחשוב ענן על גבי האינטרנט, יראו בכך הכנסה טכנולוגית. שירותים מבוססי תוכנה ניתנים כיום בענפים שונים כגון: פרסום באינטרנט, פיננסים, ועוד. הכנסה ממתן שירותים כגון אלו תחשב כ"הכנסה טכנולוגית" בתנאי שהיא במהותה אכן נובעת מהתוכנה עצמה. לעניין זה, חשוב להדגיש כי יש לבחון את מהות פעילותה של החברה כחברת פיתוח תוכנה ולא כחברת שירותים ואת מהות ההכנסה של החברה שהיא נובעת משירותי התוכנה.

חוקי עידוד נוספים

חוק האנג'לים

חוק האנג'לים נחקק במסגרת הוראת שעה אשר מטרתה הייתה לעודד משקיעים להשקיע במיזמים בשלבים הראשוניים. תוקף הוראת השעה הסתיים בסוף שנת 2019, אך לא מן הנמנע שהרציונל שעמד בבסיס הוראת השעה יקבל ביטוי בהליכי חקיקה נוספים בקרוב. קראו כאן על חוק האנג'לים

לחצו כאן לקריאה על סוגים נוספים של תכנוני מס >.

מסלול ירוק – מפעל טכנולוגי

במסגרת ייעול תהליכי עבודה ברשות המיסים, היא פרסמה מסלולים נוספים לעידוד וקידום השקעות. במסגרת מסלול זה תינתן לחברה שהיא מוגדרת כ"חברה מועדפת" בהתאם להגדרתה בחוק לעידוד השקעות הון הטבות מס שונות, כמו גם מס חברות מופחת ומס דיבידנדים מופחת על הכנסה טכנולוגית מועדפת. החלטת מיסוי זו תתאפשר רק כאשר מדובר בחברה עם הכנסה טכנולוגית חייבת והקניין הרוחני, קרי, התוכנה שלה בבעלותה.

ראוי לציין כי מסלול זה מיועד כאמור לחברות שמקור הכנסתן ממתן זכות שימוש ו/או מתן שירות בעזרת תוכנה שמפותחת על ידם.

מסלול ירוק – מעסיק משאיל

מסלול זה מיועד לחברות המחזיקות במפעל טכנולוגי (כהגדרתו) בישראל, אשר מקבלות שירותי מחקר ופיתוח מעובדים בחברות קשורות בחו"ל. במסגרת מסלול זה ההוצאות לעובדים בחו"ל יוכרו כהוצאות למעסיק משאיל ועובדי החברה יוכרו כעובדים של המפעל הטכנולוגי בישראל. כך, עובדים אלו ישוייכו לצורך עמידת החברה בתנאים לחוק לעידוד השקעות הון.

שאלות ותשובות

מהי מטרתו של חוק עידוד השקעות הון?

מטרתו של חוק עידוד השקעות הון היא לעודד ולחזק השקעות ויוזמות כלכליות במשק הישראלי על-ידי מתן הטבות שונות על מנת לשפר את יכולות הייצור של המשק הישראלי, לקדם את התחרותיות של עסקים בשווקים הבינלאומיים ולעודד השקעות שיובילו ליצירת מקומות עבודה חדשים.

אילו סוגי הטבות ניתנות לפי החוק?

החוק מעניק מענקים למשל מענקים למשקיעים בפריפריה. כמו כן, מעניק הטבות מס שונות, כמו שיעור מס חברות מופחת למפעלים מסוימים בחוק, פחת מואץ למפעלים, שיעור מס מופחת על דיבידנד ועוד.

האם חברת הייטק יכולה ליהנות מהטבות חוק עידוד השקעות הון?

כן, במקרים מסוימים חברות הייטק יכולה ליהנות מהטבות החוק, אם הן עומדות בתנאים המפורטים במאמר לעיל.

האם חברות שירותים יכולות ליהנות מהטבות החוק?

לא בהכרח. החוק מתמקד בעידוד השקעות בתעשייה, בייצור ובטכנולוגיה. חברות שירותים לרוב אינן עומדות בקריטריונים של פעילות יצרנית או טכנולוגית ולכן בדרך כלל אינן זכאיות להטבות, אלא אם כן מדובר בשירותים טכנולוגיים מסוימים העומדים בהגדרת "מפעל טכנולוגי מועדף".

מתי משתמשים בנוסחת נקסוס?

במקרים מסוימים במקום התנאים הנוספים למפעל טכנולוגי שצוינו לעיל, ניתן לקבל אישור מהרשות הלאומית לחדשנות טכנולוגית. ההכנסה הטכנולוגית היא חלק ההכנסה הנובע ממו"פ בישראל לפני נוסחת "נקסוס".

מה ההבדל בין מפעל מועדף למפעל טכנולוגי מועדף?

מפעל מועדף הוא מפעל תעשייתי שמהווה מפעל בר תחרות, כלומר עיקר פעילותו היא יצרנית ועומד בתנאי ייצוא מסוימים. לעומתו, מפעל טכנולוגי מועדף נדרש לעמוד בתנאים נוספים הקשורים להוצאות מחקר ופיתוח (לפחות 7% מסך ההכנסות או מעל 75 מיליון ש"ח בשנה), וכן באחד מהתנאים הבאים: העסקת 20% אחוז או יותר של עובדי מו"פ, השקעה של קרן הון סיכון בסך של 8 מיליון ₪ לפחות, גידול משמעותי בהכנסות או במספר העובדים. ההטבות למפעל טכנולוגי מועדף משמעותיות יותר מאשר למפעל מועדף רגיל.

מהם המסלולים הירוקים שמציעה רשות המיסים?

רשות המיסים מציעה מסלולים נוספים לעידוד וקידום השקעות.

מסלול ירוק – מפעל טכנולוגי: מיועד לחברה המוגדרת כ"חברה מועדפת" בהתאם לחוק. המסלול מאפשר קבלת הטבות מס, כולל מס חברות מופחת ומס דיבידנדים מופחת על הכנסה טכנולוגית מועדפת.

מסלול ירוק – מעסיק משאיל: מיועד לחברות עם מפעל טכנולוגי בישראל המקבלות שירותי מו"פ מעובדים בחברות קשורות בחו"ל. במסגרת מסלול זה, עובדים אלו נחשבים כעובדי המפעל הטכנולוגי בישראל לצורך עמידה בתנאי החוק.