אמנות מס

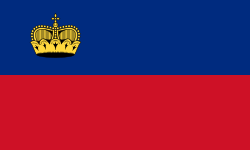

NY » מיסוי לפי מדינות

אמנות מס בישראל ובעולם - מיסוי לפי מדינות

אמנות מס בישראל או אמנות למניעת כפל מס הן הסכמים בין מדינות הקובעים את כללי המיסוי שיחולו על הכנסות ונכסים בעלי זיקה לשתי המדינות.

מטרותיהן העיקריות של אמנות מס הן מצד אחד להיטיב עם משלם המסים ולהגן עליו מפני תשלום מס כפול, ובכך להגדיל את המסחר הבינלאומי, השקעות זרות ומעבר של טכנולוגיות. מצד שני, המטרה היא ליצור וודאות משפטית בנוגע לאופן המיסוי ולהסדרה של מיסוי בינלאומי. מומלץ להתייעץ עם מומחה במיסוי בינלאומי על מנת לדעת את המצב המשפטי הרלוונטי. באתר האינטרנט שלנו ניתן למצוא אינפורמציה ראשונית על כל המדינות שלהן יש הסכמים עם ישראל.

בעמוד זה תוכלו למצוא מידע על מיסוי מדינות ואמנות מס בישראל בהתאם למדינות השונות מולן נחתמה כל אמנת מס. לחצו על שם המדינה לקבלת פירוט בנושא היבטי מס וקישור לאמנת מס אם נחתמה בין המדינות.

המודל לאמנות למניעת כפל מס

במרוצת השנים האו״ם וארגון ה- OECD וארגונים אחרים ניסו ליצור מודל שעל בסיסו מדינות יוכלו לנסח אמנות למניעת כפל מס על פי צרכיהן.כיום רוב מדינות העולם מתבססות על המודלים האלה.

המודל לאמנות למניעת מס של האו״ם שם דגש על זכות המיסוי של ״מדינת המקור״ בה נוצרו הרווחים אל מול זכות המיסוי של ״מדינת התושבות״ של המשקיע. הבסיס לקביעה זו הוא דרישתן של מדינות מתפתחות למסות רווחים שהופקו בשטחן, ולכן רוב המדינות שמבקשתו לקבוע עיקרון זה באמנות הן מדינות מתפתחות. עם זאת, קיימות מספר מדינות מפותחות שבחרו בגישה זו גם כן.

נוסח אמנת המודל של ה-OECD ניתן למצוא כאן.

נוסח אמנת המודל של האו"ם ניתן למצוא כאן.

הכללים המוסכמים באמנות מס מצטרפים להוראות הדין הפנימי בכל מדינה, אך כאשר יש סתירה בין הוראות האמנה להוראות הדין הפנימי, הוראות האמנה גוברות. במקרים בהם הוראות האמנה מחמירות לעומת הדין הפנימי (רלוונטי בעיקר לאמנות ישנות), לרוב יחילו את הוראות הדין הפנימי.

יש לקחת בחשבון שבניגוד לעבר, החל מתאריך 1.1.2019, נוסח האמנה שאושר בין המדינות בד"כ איננו הנוסח התקף כיום. לאור פרויקט ה-BEPS, נוסחה אמנת ה-MLI, אשר מחילה באופן אוטומטי הוראות שונות אל תוך אמנות המס הבילטרליות, וכן לאור אמנות נוספות לחילופי מידע שנחתמו בין המדינות.